Ulga podatkowa na IKZE – nowe limity

Osoby posiadające Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE) mają możliwość skorzystania z ulgi podatkowej przy rocznym rozliczeniu PIT. Ulga ta pozwala na odliczenie wpłat na IKZE od podstawy opodatkowania, co może obniżyć należny podatek. Kto może z niej skorzystać i jakie są limity odliczeń?

Kto może skorzystać z ulgi na IKZE

Ulga związana z IKZE przysługuje osobom, które rozliczają się według jednego z trzech systemów podatkowych:

- zasady ogólne (skala podatkowa),

- ryczałt od przychodów ewidencjonowanych,

- podatek liniowy.

Z ulgi mogą skorzystać również podatnicy rozliczający się indywidualnie, wspólnie z małżonkiem oraz rodzice samotnie wychowujący dzieci. Warunkiem skorzystania z odliczenia jest posiadanie odpowiednich dokumentów potwierdzających dokonanie wpłat na IKZE, takich jak:

- potwierdzenia przelewów,

- dokumenty zawierające dane osobowe wpłacającego,

- informacje o instytucji, która otrzymała składki.

Dodatkowo, aby odliczyć wpłaty na IKZE w zeznaniu rocznym, konieczne jest złożenie załącznika PIT/O, w którym wykazuje się ulgi i odliczenia.

Wpłata na IKZE – limity ulgi w PIT

Wysokość maksymalnych wpłat na IKZE, które można odliczyć od dochodu w rozliczeniu podatkowym za 2024 rok wynoszą:

- 9 388,80 zł – dla większości podatników,

- 14 083,20 zł – dla osób prowadzących pozarolniczą działalność gospodarczą.

Zgodnie z obwieszczeniem Ministra Rodziny, Pracy i Polityki Społecznej z 10 grudnia 2024 r. w 2025 roku limity te zostały podniesione i wynoszą odpowiednio:

- 10 407,60 zł – dla większości podatników,

- 15 611,40 zł – dla osób prowadzących pozarolniczą działalność gospodarczą.

Zobacz także

Rząd zaplanował przerwę w działaniu Krajowego Systemu e-Faktur. Nastąpi ona w dniach 26-31 stycznia 2026. To dobra okazja dla firm, aby sprawdzić, czy są gotowe na nowe obowiązki i jak poradziłyby sobie w przypadku nieplanowanego braku dostępu do systemu.

Nowy system kontroli przedsiębiorców, który wszedł w życie z początkiem 2026 roku, jest bardziej przejrzysty i przewidywalny. Organy kontrolne będą działać na podstawie analizy ryzyka, a przedsiębiorcy po raz pierwszy mają wgląd w zasady, według których są typowani do kontroli.

Rewolucja podatkowa w postaci KSeF zbliża się wielkimi krokami. Korzystanie z systemu obejmie wszystkich podatników, niezależnie od formy rozliczenia, a więc również tych zwolnionych z VAT.

KSeF już niebawem zacznie obowiązywać dużych przedsiębiorców, a chwilę później resztę podatników. Ustawa przewiduje jednak sytuacje, w których korzystanie z systemu nie jest obligatoryjne.

Krajowy System e-Faktur staje się faktem. Już w 2026 r. wszystkie firmy w Polsce będą zobowiązane do korzystania z nowego rozwiązania. Jakie obowiązki czekają przedsiębiorców? Przedstawiamy najważniejsze informacje.

Faktura pro forma jest powszechnie stosowanym dokumentem handlowym. W poniższym artykule wyjaśniamy, czy będzie można ją wystawić za pomocą KSeF.

Z początkiem lutego 2026 r. wejdzie w życie obowiązek wystawiania faktur ustrukturyzowanych za pośrednictwem KSeF. Aby móc wystawić fakturę w trybie offline lub uwierzytelnić się w systemie, konieczne będzie posiadanie certyfikatu KSeF.

Prezydent Karol Nawrocki podpisał ustawę, która wprowadzi obowiązkowy Krajowy System e-Faktur. Oznacza to koniec procesu legislacyjnego na poziomie ustawodawczym. Tym samym data wdrożenia KSeF w przyszłym roku nie powinna już ulec zmianie.

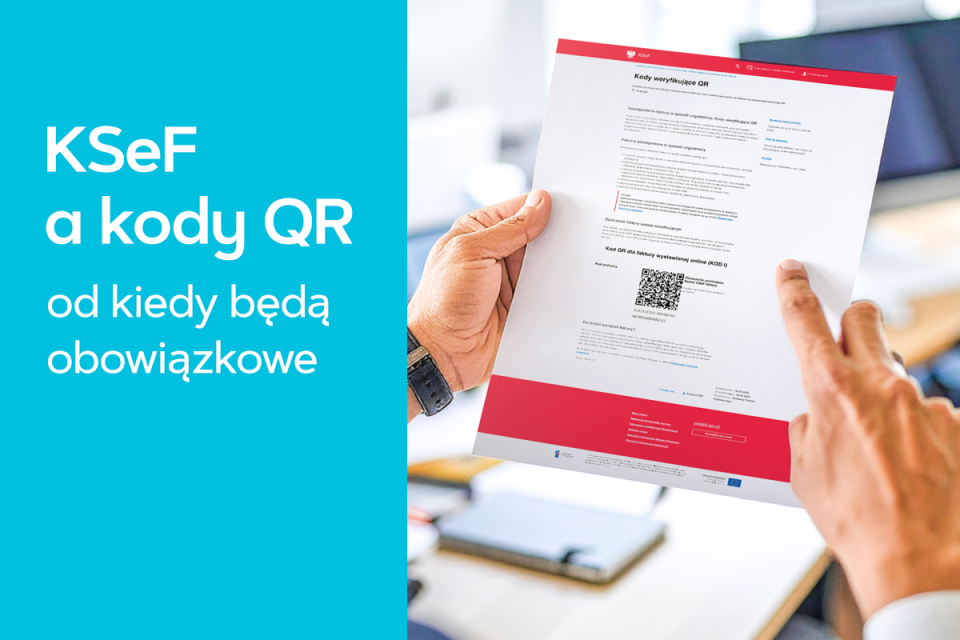

Wraz z wprowadzeniem Krajowego Systemu e-Faktur (KSeF) przedsiębiorcy zostaną zobligowani do umieszczania kodów QR na fakturach, które przekazują w formie wydruku lub pliku PDF. Taki kod to prosty, dwuwymiarowy znak graficzny, dzięki któremu można szybko zidentyfikować konkretny dokument.