Rejestracja do VAT w trakcie miesiąca – co warto wiedzieć

Wielu przedsiębiorców rozpoczynających działalność korzysta z możliwości zwolnienia z podatku VAT – to prostsze rozliczenia i brak konieczności doliczania podatku do ceny. Jednak co dzieje się w sytuacji, gdy w trakcie miesiąca zostanie przekroczony ustawowy limit? Jak zarejestrować się jako podatnik VAT?

Zwolnienie z VAT - kto może skorzystać

Zgodnie z obowiązującymi przepisami, ze zwolnienia podmiotowego z VAT mogą skorzystać przedsiębiorcy, których wartość sprzedaży w ciągu roku nie przekracza 200 000 zł (liczone bez VAT). Jeśli działalność została rozpoczęta w trakcie roku, limit przelicza się proporcjonalnie do liczby dni prowadzenia działalności.

Kiedy konieczna jest rejestracja jako podatnik VAT

Przedsiębiorca traci prawo do zwolnienia w momencie, gdy jego sprzedaż przekroczy ustawowy limit 200 000 zł. Obowiązek rejestracji jako czynny podatnik VAT powstaje już od transakcji, która spowodowała przekroczenie tego progu. Oznacza to, że od tej chwili sprzedaż musi być opodatkowana.

Rejestracja do VAT w trakcie miesiąca

Rejestracja jako czynny podatnik VAT może nastąpić w dowolnym momencie – również w trakcie miesiąca. W przypadku przekroczenia limitu, zgłoszenie VAT-R należy złożyć przed dokonaniem pierwszej transakcji po przekroczeniu limitu. Po rejestracji przedsiębiorca uzyskuje status czynnego podatnika VAT i od tego momentu ma obowiązek naliczania podatku VAT przy sprzedaży.

Odliczanie VAT po utracie zwolnienia

Po rejestracji przedsiębiorca zyskuje prawo do odliczenia podatku VAT od zakupów związanych z prowadzoną działalnością gospodarczą. Dotyczy to również towarów nabytych jeszcze w okresie korzystania ze zwolnienia podmiotowego z VAT, a sprzedanych po uzyskaniu statusu czynnego podatnika VAT.

W przypadku zmiany przeznaczenia zakupionych towarów – z czynności zwolnionych na opodatkowanie – możliwe jest dokonanie korekty podatku naliczonego w deklaracji za okres, w którym nastąpiła ta zmiana.

Powrót do zwolnienia z VAT

Utrata prawa do zwolnienia z VAT nie oznacza, że jest to decyzja nieodwracalna. Przedsiębiorca może ponownie skorzystać ze zwolnienia, jednak dopiero po upływie roku od końca roku, w którym stracił do niego prawo. Warunkiem jest nieprzekroczenie limitu 200 000 zł oraz niewykonywanie usług, które automatycznie wykluczają możliwość skorzystania ze zwolnienia.

Zobacz także

Rząd zaplanował przerwę w działaniu Krajowego Systemu e-Faktur. Nastąpi ona w dniach 26-31 stycznia 2026. To dobra okazja dla firm, aby sprawdzić, czy są gotowe na nowe obowiązki i jak poradziłyby sobie w przypadku nieplanowanego braku dostępu do systemu.

Nowy system kontroli przedsiębiorców, który wszedł w życie z początkiem 2026 roku, jest bardziej przejrzysty i przewidywalny. Organy kontrolne będą działać na podstawie analizy ryzyka, a przedsiębiorcy po raz pierwszy mają wgląd w zasady, według których są typowani do kontroli.

Rewolucja podatkowa w postaci KSeF zbliża się wielkimi krokami. Korzystanie z systemu obejmie wszystkich podatników, niezależnie od formy rozliczenia, a więc również tych zwolnionych z VAT.

KSeF już niebawem zacznie obowiązywać dużych przedsiębiorców, a chwilę później resztę podatników. Ustawa przewiduje jednak sytuacje, w których korzystanie z systemu nie jest obligatoryjne.

Krajowy System e-Faktur staje się faktem. Już w 2026 r. wszystkie firmy w Polsce będą zobowiązane do korzystania z nowego rozwiązania. Jakie obowiązki czekają przedsiębiorców? Przedstawiamy najważniejsze informacje.

Faktura pro forma jest powszechnie stosowanym dokumentem handlowym. W poniższym artykule wyjaśniamy, czy będzie można ją wystawić za pomocą KSeF.

Z początkiem lutego 2026 r. wejdzie w życie obowiązek wystawiania faktur ustrukturyzowanych za pośrednictwem KSeF. Aby móc wystawić fakturę w trybie offline lub uwierzytelnić się w systemie, konieczne będzie posiadanie certyfikatu KSeF.

Prezydent Karol Nawrocki podpisał ustawę, która wprowadzi obowiązkowy Krajowy System e-Faktur. Oznacza to koniec procesu legislacyjnego na poziomie ustawodawczym. Tym samym data wdrożenia KSeF w przyszłym roku nie powinna już ulec zmianie.

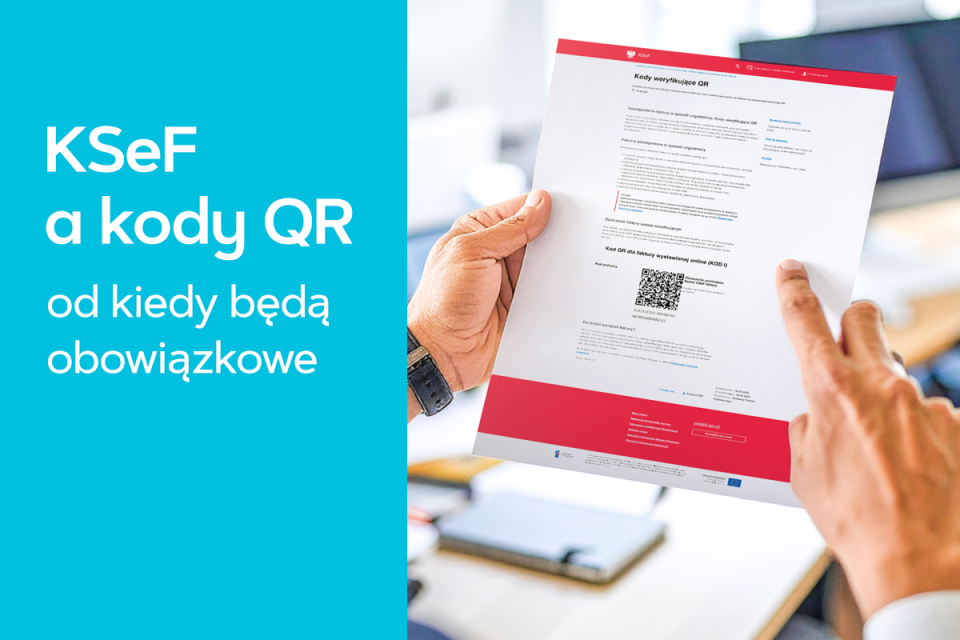

Wraz z wprowadzeniem Krajowego Systemu e-Faktur (KSeF) przedsiębiorcy zostaną zobligowani do umieszczania kodów QR na fakturach, które przekazują w formie wydruku lub pliku PDF. Taki kod to prosty, dwuwymiarowy znak graficzny, dzięki któremu można szybko zidentyfikować konkretny dokument.