Jak skorygować JPK_VAT

Każdy czynny podatnik VAT ma obowiązek sporządzania i przesyłania Jednolitych Plików Kontrolnych - JPK_VAT do Ministerstwa Finansów. W przypadku konieczności dokonania korekty pliku, można poprawić zarówno część ewidencyjną, jak i deklaracyjną, albo tylko jedną z nich. Należy pamiętać, że nie można przesyłać jedynie pliku, który zawiera same poprawki - konieczne jest złożenie nowego, kompletnego dokumentu, zawierającego poprawione dane.

Kiedy należy poprawić plik JPK_VAT

Jeśli podatnik zauważy, że przesłana ewidencja VAT zawiera błędy, to należy ją poprawić w ciągu 14 dni od momentu:

- zauważenia błędów lub niezgodności danych,

- zmiany danych w przesłanej ewidencji.

Jeśli to naczelnik urzędu skarbowego stwierdzi błędy, które uniemożliwiają sprawdzenie poprawności transakcji, to wezwie podatnika do ich poprawienia, wskazując miejsca do korekty. Podatnik ma 14 dni na dokonanie poprawek lub złożenie wyjaśnień.

Co się stanie w przypadku braku korekty

Jeśli podatnik:

- nie prześle skorygowanej ewidencji ani wyjaśnień w terminie wskazanym w wezwaniu,

- w złożonych wyjaśnieniach nie udowodni, że ewidencja nie zawiera błędów, wskazanych w wezwaniu,

to urząd skarbowy może nałożyć karę w wysokości 500 zł za każdy błąd. Kary nie dotyczą osób fizycznych prowadzących działalność gospodarczą, które ponoszą za ten sam czyn odpowiedzialność za wykroczenie skarbowe.

Jakie korekty nie wpływają na rozliczenie VAT

Poprawki w części ewidencyjnej, które nie wpływają na deklarację VAT, nie zmieniają rozliczenia podatkowego. Na przykład poprawa NIP kontrahenta nie wpłynie na dane w części deklaracyjnej. Z kolei dokonanie korekty wyłącznie w części deklaracyjnej JPK_VAT, np. zmiana wysokości kwoty nadwyżki VAT z poprzedniej deklaracji, nie ma wpływu na dane zawarte w części ewidencyjnej pliku.

Jakie składać korektę JPK_VAT

Ministerstwo Finansów podaje, że przy korekcie należy wypełnić wyłącznie części, które podlegają korekcie. Na przykład:

- jeśli korygowana jest zarówno część ewidencyjna, jak i deklaracyjna to należy uzupełnić wszystkie sekcje (“Nagłówek”, “Podmiot1”, “Deklaracja”, “Ewidencja”),

- jeśli zmiany dotyczą tylko części deklaracyjnej, to należy wypełnić “Nagłówek”, “Podmiot1” i “Deklaracja”,

- gdy korekta dotyczy jedynie ewidencji, wystarczą sekcje “Nagłówek”, “Podmiot1” i “Ewidencja”.

Korekta pliku JPK_VAT z uwagi na nieodliczenie VAT

Podatnik może odliczyć VAT w okresie, w którym powstał obowiązek podatkowy, ale dopiero wtedy, gdy otrzyma fakturę. Jeśli nie odliczył VAT w tym czasie, może to zrobić w ciągu trzech kolejnych miesięcy (przy rozliczeniach miesięcznych) lub dwóch (przy rozliczeniach kwartalnych).

W przypadku nieodliczenia VAT w tych terminach, podatnik może skorygować deklarację VAT:

- za okres, w którym powstało prawo do odliczenia VAT lub

- za jeden z trzech następnych okresów rozliczeniowych po okresie, w którym powstało prawo do odliczenia.

Zwrot VAT po skorygowaniu pliku JPK_VAT

W sytuacji, gdy w okresie rozliczeniowym u podatnika wystąpiła nadwyżka VAT, to ma on prawo do obniżenia o nią kwoty podatku należnego za następne okresy lub do jej zwrotu na rachunek bankowy. W niektórych przypadkach podatnikowi przysługuje zwrot w terminie 180 dni od dnia złożenia deklaracji albo w terminie skróconym, tj. 15, 25 lub 40 dni od daty złożenia deklaracji, zgodnie z zasadami wskazanymi w art. 87 ustawy o VAT. Jeśli korekta pliku JPK_VAT zostanie złożona przed otrzymaniem zwrotu, termin będzie liczony od nowa, czyli od dnia złożenia korekty JPK_VAT.

Zobacz także

Rząd zaplanował przerwę w działaniu Krajowego Systemu e-Faktur. Nastąpi ona w dniach 26-31 stycznia 2026. To dobra okazja dla firm, aby sprawdzić, czy są gotowe na nowe obowiązki i jak poradziłyby sobie w przypadku nieplanowanego braku dostępu do systemu.

Nowy system kontroli przedsiębiorców, który wszedł w życie z początkiem 2026 roku, jest bardziej przejrzysty i przewidywalny. Organy kontrolne będą działać na podstawie analizy ryzyka, a przedsiębiorcy po raz pierwszy mają wgląd w zasady, według których są typowani do kontroli.

Rewolucja podatkowa w postaci KSeF zbliża się wielkimi krokami. Korzystanie z systemu obejmie wszystkich podatników, niezależnie od formy rozliczenia, a więc również tych zwolnionych z VAT.

KSeF już niebawem zacznie obowiązywać dużych przedsiębiorców, a chwilę później resztę podatników. Ustawa przewiduje jednak sytuacje, w których korzystanie z systemu nie jest obligatoryjne.

Krajowy System e-Faktur staje się faktem. Już w 2026 r. wszystkie firmy w Polsce będą zobowiązane do korzystania z nowego rozwiązania. Jakie obowiązki czekają przedsiębiorców? Przedstawiamy najważniejsze informacje.

Faktura pro forma jest powszechnie stosowanym dokumentem handlowym. W poniższym artykule wyjaśniamy, czy będzie można ją wystawić za pomocą KSeF.

Z początkiem lutego 2026 r. wejdzie w życie obowiązek wystawiania faktur ustrukturyzowanych za pośrednictwem KSeF. Aby móc wystawić fakturę w trybie offline lub uwierzytelnić się w systemie, konieczne będzie posiadanie certyfikatu KSeF.

Prezydent Karol Nawrocki podpisał ustawę, która wprowadzi obowiązkowy Krajowy System e-Faktur. Oznacza to koniec procesu legislacyjnego na poziomie ustawodawczym. Tym samym data wdrożenia KSeF w przyszłym roku nie powinna już ulec zmianie.

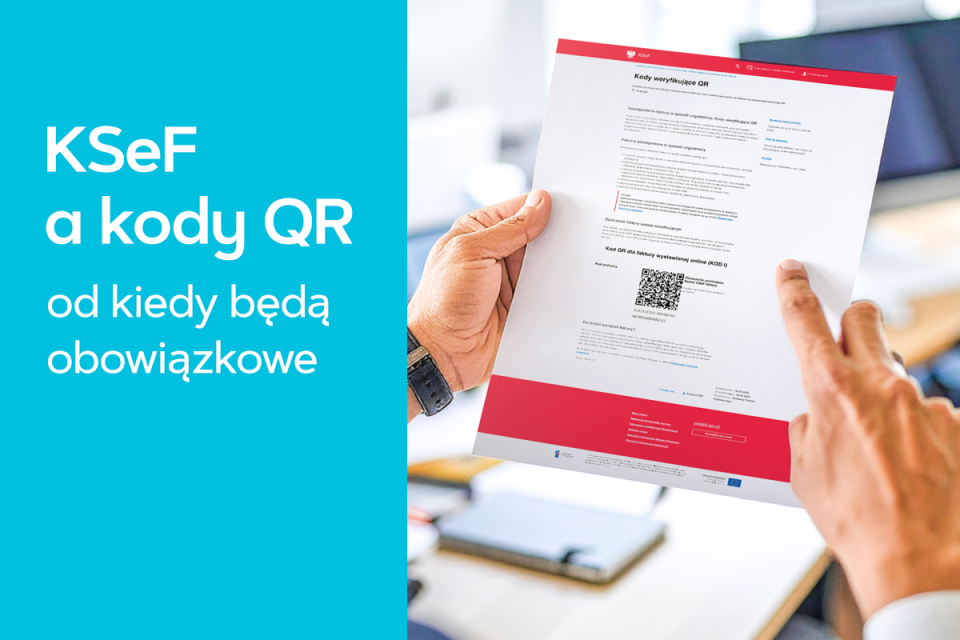

Wraz z wprowadzeniem Krajowego Systemu e-Faktur (KSeF) przedsiębiorcy zostaną zobligowani do umieszczania kodów QR na fakturach, które przekazują w formie wydruku lub pliku PDF. Taki kod to prosty, dwuwymiarowy znak graficzny, dzięki któremu można szybko zidentyfikować konkretny dokument.