Faktura korygująca – do kiedy można ją wystawić

Faktury korygujące stanowią nieodłączny element rozliczeń podatkowych. Pozwalają na poprawę błędów w wystawionych wcześniej dokumentach. Do kiedy można dokonać korekty, aby była zgodna z przepisami?

Termin i zasady wystawiania faktur korygujących

Zgodnie z ustawą o VAT, zasady wystawiania faktur korygujących określa art. 106j. Choć przepisy nie podają konkretnego terminu na ich wystawienie, przyjmuje się, że granicą czasową jest moment przedawnienia zobowiązania podatkowego, którego dotyczy faktura. Stanowisko to potwierdzają liczne interpretacje podatkowe oraz orzecznictwo sądów administracyjnych.

Po upływie tego terminu dokonanie korekty nie jest możliwe.

Kiedy przedawnia się zobowiązanie podatkowe

Zobowiązania podatkowe przedawniają się z upływem 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku. Oznacza to, że najczęściej faktury korygujące można wystawiać przez 5 lat od końca roku, w którym miał miejsce obowiązek podatkowy.

Warto pamiętać, że w pewnych sytuacjach bieg przedawnienia może się wydłużyć (np. w przypadku zawieszenia lub przerwania terminu przedawnienia zgodnie z art. 70 Ordynacji podatkowej).

Czy faktura korygująca wpływa na przedawnienie zobowiązania podatkowego

Wystawienie faktury korygującej nie wpływa na bieg terminu przedawnienia zobowiązania podatkowego. Korekta faktury odnosi się do pierwotnego dokumentu, który potwierdzał zdarzenie podatkowe, a nie do momentu dokonania korekty.

Zobacz także

Rząd zaplanował przerwę w działaniu Krajowego Systemu e-Faktur. Nastąpi ona w dniach 26-31 stycznia 2026. To dobra okazja dla firm, aby sprawdzić, czy są gotowe na nowe obowiązki i jak poradziłyby sobie w przypadku nieplanowanego braku dostępu do systemu.

Nowy system kontroli przedsiębiorców, który wszedł w życie z początkiem 2026 roku, jest bardziej przejrzysty i przewidywalny. Organy kontrolne będą działać na podstawie analizy ryzyka, a przedsiębiorcy po raz pierwszy mają wgląd w zasady, według których są typowani do kontroli.

Rewolucja podatkowa w postaci KSeF zbliża się wielkimi krokami. Korzystanie z systemu obejmie wszystkich podatników, niezależnie od formy rozliczenia, a więc również tych zwolnionych z VAT.

KSeF już niebawem zacznie obowiązywać dużych przedsiębiorców, a chwilę później resztę podatników. Ustawa przewiduje jednak sytuacje, w których korzystanie z systemu nie jest obligatoryjne.

Krajowy System e-Faktur staje się faktem. Już w 2026 r. wszystkie firmy w Polsce będą zobowiązane do korzystania z nowego rozwiązania. Jakie obowiązki czekają przedsiębiorców? Przedstawiamy najważniejsze informacje.

Faktura pro forma jest powszechnie stosowanym dokumentem handlowym. W poniższym artykule wyjaśniamy, czy będzie można ją wystawić za pomocą KSeF.

Z początkiem lutego 2026 r. wejdzie w życie obowiązek wystawiania faktur ustrukturyzowanych za pośrednictwem KSeF. Aby móc wystawić fakturę w trybie offline lub uwierzytelnić się w systemie, konieczne będzie posiadanie certyfikatu KSeF.

Prezydent Karol Nawrocki podpisał ustawę, która wprowadzi obowiązkowy Krajowy System e-Faktur. Oznacza to koniec procesu legislacyjnego na poziomie ustawodawczym. Tym samym data wdrożenia KSeF w przyszłym roku nie powinna już ulec zmianie.

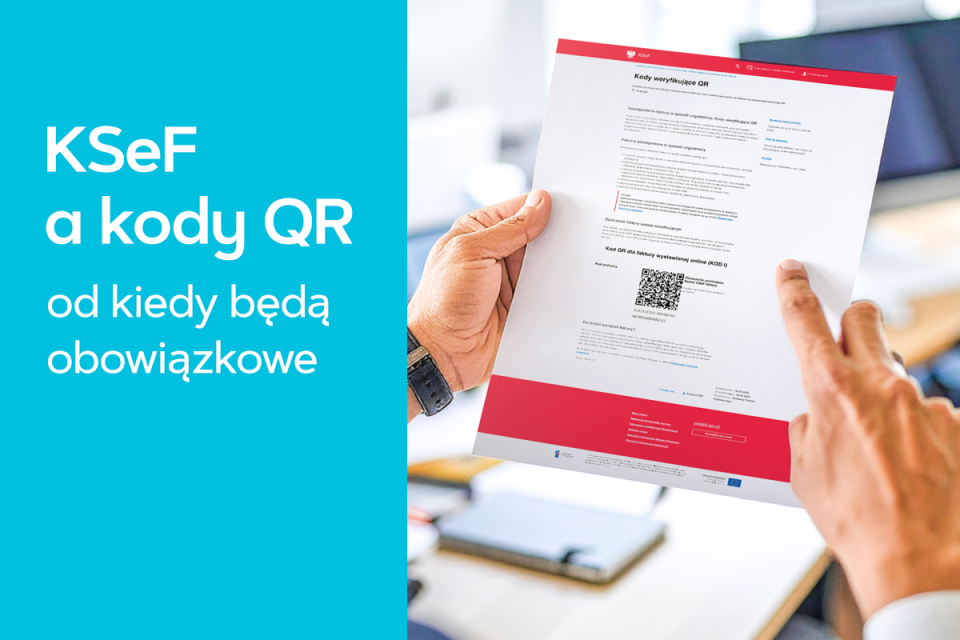

Wraz z wprowadzeniem Krajowego Systemu e-Faktur (KSeF) przedsiębiorcy zostaną zobligowani do umieszczania kodów QR na fakturach, które przekazują w formie wydruku lub pliku PDF. Taki kod to prosty, dwuwymiarowy znak graficzny, dzięki któremu można szybko zidentyfikować konkretny dokument.