Odzyskaj nadpłatę ze składki zdrowotnej

Przedsiębiorcy mają czas do 22 maja 2023, aby złożyć roczne rozliczenie składki na ubezpieczenie zdrowotne za 2022 rok - poinformował Zakład Ubezpieczeń Społecznych (ZUS). Podatnicy, którym z rozliczenia wyjdzie nadpłata, mogą złożyć wniosek o jej zwrot do 1 czerwca.

Rozliczenie powinno zostać złożone w dokumencie za kwiecień 2023 roku. Jak wyjaśnia ZUS, ustalona roczna składka zdrowotna może okazać się niższa lub wyższa od sumy składek zapłaconej przez przedsiębiorcę przez cały rok.

Jeśli z rozliczenia wyjdzie nadpłata, a płatnik nie ma zaległości w opłacaniu składek, ZUS utworzy wniosek o zwrot nadpłaty na profilu podatnika na Platformie Usług Elektronicznych ZUS (PUE). Wniosek będzie można uzupełnić, podpisać i odesłać do 1 czerwca - wówczas ZUS dokona zwrotu nadpłaty na rachunek bankowy płatnika, nie później niż 1 sierpnia 2023. W przypadku, gdy na koncie podatnika znajduje się zadłużenie, nadpłata zostanie automatycznie rozliczona na poczet zaległości.

Jeśli zaś z rozliczenia wyniknie niedopłata, będzie trzeba uregulować różnicę w terminie płatności składki za kwiecień, czyli do 22 maja 2023 roku. Przedsiębiorca, który chce złożyć dokumenty korygujące wysokość składki zdrowotnej za ubiegły rok, może to zrobić najpóźniej do dnia, w którym złoży wniosek o zwrot nadpłaty. Jeśli zaś nie składa takiego wniosku - do 30 czerwca 2023.

Dokonaj rozliczenia w programie InsERT

Osoby, które prowadzą jednoosobową działalność, rozliczenie roczne składają na druku ZUS DRA (blok XII). W przypadku opłacania składek za inne osoby (pracowników, zleceniobiorców itp.) należy wypełnić druk ZUS RCA (blok III. F.). Nowe wzory powyższych dokumentów obowiązują od 1 maja. Rocznego rozliczenia składki oraz wysyłki do ZUS można dokonać w programach księgowych Insertu: InsERT nexo/PRO oraz InsERT GT.

Kto nie musi rozliczać

Z obowiązku zwolnione są osoby rozliczające się z wykorzystaniem karty podatkowej, twórcy i artyści, wspólnicy spółki komandytowej, jednoosobowej spółki z .o.o., a także osoby współpracujące.

Zobacz także

Rząd zaplanował przerwę w działaniu Krajowego Systemu e-Faktur. Nastąpi ona w dniach 26-31 stycznia 2026. To dobra okazja dla firm, aby sprawdzić, czy są gotowe na nowe obowiązki i jak poradziłyby sobie w przypadku nieplanowanego braku dostępu do systemu.

Nowy system kontroli przedsiębiorców, który wszedł w życie z początkiem 2026 roku, jest bardziej przejrzysty i przewidywalny. Organy kontrolne będą działać na podstawie analizy ryzyka, a przedsiębiorcy po raz pierwszy mają wgląd w zasady, według których są typowani do kontroli.

Rewolucja podatkowa w postaci KSeF zbliża się wielkimi krokami. Korzystanie z systemu obejmie wszystkich podatników, niezależnie od formy rozliczenia, a więc również tych zwolnionych z VAT.

KSeF już niebawem zacznie obowiązywać dużych przedsiębiorców, a chwilę później resztę podatników. Ustawa przewiduje jednak sytuacje, w których korzystanie z systemu nie jest obligatoryjne.

Krajowy System e-Faktur staje się faktem. Już w 2026 r. wszystkie firmy w Polsce będą zobowiązane do korzystania z nowego rozwiązania. Jakie obowiązki czekają przedsiębiorców? Przedstawiamy najważniejsze informacje.

Faktura pro forma jest powszechnie stosowanym dokumentem handlowym. W poniższym artykule wyjaśniamy, czy będzie można ją wystawić za pomocą KSeF.

Z początkiem lutego 2026 r. wejdzie w życie obowiązek wystawiania faktur ustrukturyzowanych za pośrednictwem KSeF. Aby móc wystawić fakturę w trybie offline lub uwierzytelnić się w systemie, konieczne będzie posiadanie certyfikatu KSeF.

Prezydent Karol Nawrocki podpisał ustawę, która wprowadzi obowiązkowy Krajowy System e-Faktur. Oznacza to koniec procesu legislacyjnego na poziomie ustawodawczym. Tym samym data wdrożenia KSeF w przyszłym roku nie powinna już ulec zmianie.

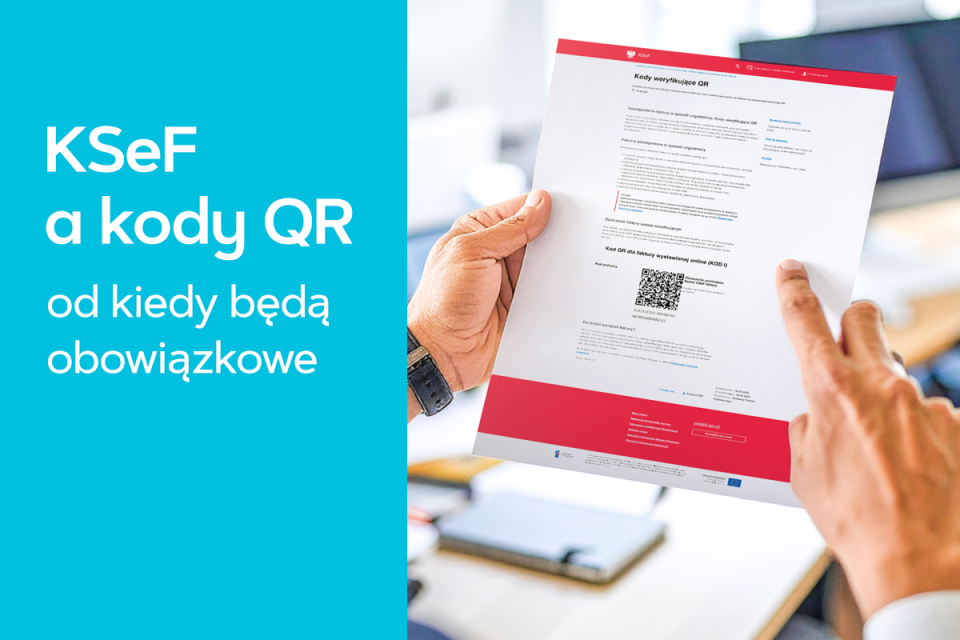

Wraz z wprowadzeniem Krajowego Systemu e-Faktur (KSeF) przedsiębiorcy zostaną zobligowani do umieszczania kodów QR na fakturach, które przekazują w formie wydruku lub pliku PDF. Taki kod to prosty, dwuwymiarowy znak graficzny, dzięki któremu można szybko zidentyfikować konkretny dokument.