Mały ZUS Plus – co warto wiedzieć

Mały ZUS Plus to rozwiązanie, które umożliwia przedsiębiorcom osiągającym niskie przychody opłacanie niższych składek na ubezpieczenie społeczne. Przedstawiamy najważniejsze informacje dotyczące ulgi.

Kto może skorzystać z Małego ZUS-u Plus

Z małego ZUS-u Plus mogą skorzystać przedsiębiorcy, którzy:

- prowadzili działalność gospodarczą przez co najmniej 60 dni w poprzednim roku kalendarzowym,

- nie przekroczyli limitu rocznego przychodu w wysokości 120 000 zł, przy założeniu, że działalność była prowadzona rok (limit jest proporcjonalny, jeśli działalność trwała krócej),

- nie świadczyli usług na rzecz byłego pracodawcy w takim samym zakresie, jak w ramach wcześniejszego stosunku pracy.

Z ulgi nie skorzystają:

- osoby rozliczające się kartą podatkową i zwolnione z podatku VAT,

- osoby podlegające ubezpieczeniom społecznym lub ubezpieczeniu zdrowotnemu także z tytułu innej pozarolniczej działalności,

- przedsiębiorcy, którzy mają prawo do preferencyjnych składek ZUS, czyli składek od zadeklarowanej kwoty nie niższej niż 30% minimalnego wynagrodzenia.

Składki ZUS od dochodu a składka zdrowotna

Mały ZUS Plus dotyczy wyłącznie składek na ubezpieczenia społeczne. Składka zdrowotna jest obliczana według odrębnych zasad, zależnych od wybranej formy opodatkowania oraz osiąganych przez przedsiębiorcę dochodów lub przychodów. Prawo do korzystania z małego ZUS nie wpływa w żaden sposób na jej wyliczenie.

Jak długo można korzystać z ulgi

Ulga przysługuje maksymalnie przez 36 miesięcy w ciągu 60 miesięcy prowadzenia działalności. Natomiast osoby zgłoszone w 2023 r. mogą przedłużyć ulgę o dodatkowe 12 miesięcy, jeśli złożą odpowiednie dokumenty w ZUS.

Mały ZUS Plus w 2025 roku

- Przedsiębiorcy korzystający z ulgi w 2024 roku mogą ją kontynuować w 2025 roku, jeśli spełniają warunki i nie wykorzystali całego limitu 36 miesięcy.

-

Nowi płatnicy muszą zgłosić się do ZUS w następujących

terminach:

- do 31 stycznia 2025 – jeśli w 2024 roku prowadzili działalność przez co najmniej 60 dni, ale nie korzystali z Małego ZUS Plus lub w styczniu 2025 roku rozpoczęli na nowo działalność prowadzoną w 2024 roku albo wznowili prowadzenie działalności gospodarczej.

- w ciągu 7 dni od spełnienia warunków – jeśli działalność została rozpoczęta lub wznowiona po 24 stycznia 2025 roku, bądź spełniono warunki w innym miesiącu niż styczeń 2025.

Zobacz także

Rząd zaplanował przerwę w działaniu Krajowego Systemu e-Faktur. Nastąpi ona w dniach 26-31 stycznia 2026. To dobra okazja dla firm, aby sprawdzić, czy są gotowe na nowe obowiązki i jak poradziłyby sobie w przypadku nieplanowanego braku dostępu do systemu.

Nowy system kontroli przedsiębiorców, który wszedł w życie z początkiem 2026 roku, jest bardziej przejrzysty i przewidywalny. Organy kontrolne będą działać na podstawie analizy ryzyka, a przedsiębiorcy po raz pierwszy mają wgląd w zasady, według których są typowani do kontroli.

Rewolucja podatkowa w postaci KSeF zbliża się wielkimi krokami. Korzystanie z systemu obejmie wszystkich podatników, niezależnie od formy rozliczenia, a więc również tych zwolnionych z VAT.

KSeF już niebawem zacznie obowiązywać dużych przedsiębiorców, a chwilę później resztę podatników. Ustawa przewiduje jednak sytuacje, w których korzystanie z systemu nie jest obligatoryjne.

Krajowy System e-Faktur staje się faktem. Już w 2026 r. wszystkie firmy w Polsce będą zobowiązane do korzystania z nowego rozwiązania. Jakie obowiązki czekają przedsiębiorców? Przedstawiamy najważniejsze informacje.

Faktura pro forma jest powszechnie stosowanym dokumentem handlowym. W poniższym artykule wyjaśniamy, czy będzie można ją wystawić za pomocą KSeF.

Z początkiem lutego 2026 r. wejdzie w życie obowiązek wystawiania faktur ustrukturyzowanych za pośrednictwem KSeF. Aby móc wystawić fakturę w trybie offline lub uwierzytelnić się w systemie, konieczne będzie posiadanie certyfikatu KSeF.

Prezydent Karol Nawrocki podpisał ustawę, która wprowadzi obowiązkowy Krajowy System e-Faktur. Oznacza to koniec procesu legislacyjnego na poziomie ustawodawczym. Tym samym data wdrożenia KSeF w przyszłym roku nie powinna już ulec zmianie.

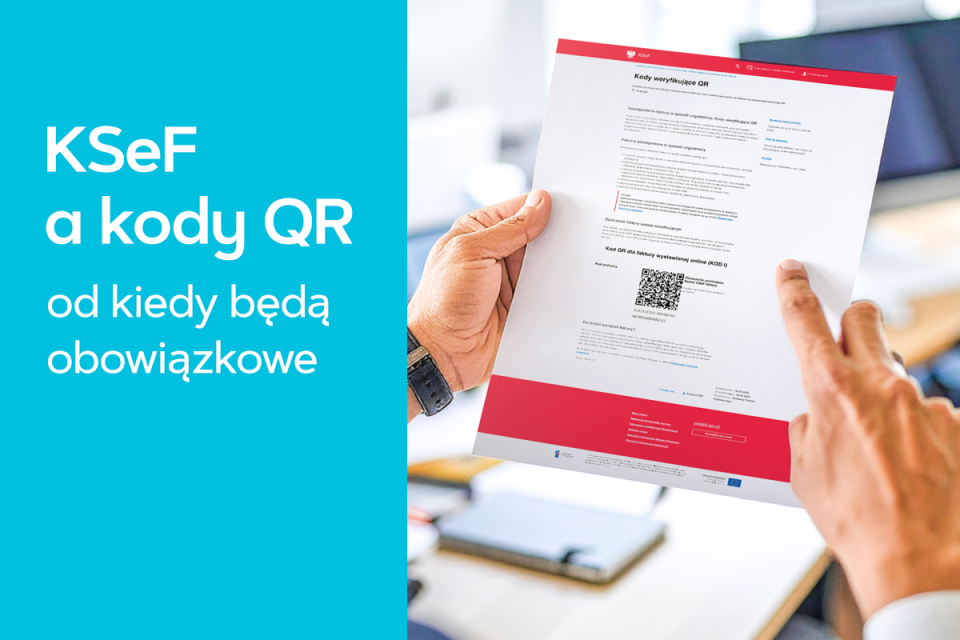

Wraz z wprowadzeniem Krajowego Systemu e-Faktur (KSeF) przedsiębiorcy zostaną zobligowani do umieszczania kodów QR na fakturach, które przekazują w formie wydruku lub pliku PDF. Taki kod to prosty, dwuwymiarowy znak graficzny, dzięki któremu można szybko zidentyfikować konkretny dokument.