Planowane zmiany w Ordynacji podatkowej od 2026 roku

Ministerstwo Finansów przedstawiło projekt nowelizacji Ordynacji podatkowej, który ma wejść w życie 1 stycznia 2026 roku. Nowe przepisy mają usprawnić działanie organów skarbowych, uprościć obowiązki podatników oraz doprecyzować przepisy, które do tej pory budziły wątpliwości interpretacyjne. Co dokładnie się zmieni?

Cel zmian – efektywność i przejrzystość

Nowelizacja ma na celu zwiększenie przejrzystości relacji między organami podatkowymi a podatnikami oraz poprawę efektywności administracji skarbowej. Oprócz samej Ordynacji podatkowej zmienionych zostanie również kilkanaście innych aktów prawnych z obszaru podatkowego.

Zakaz wydawania interpretacji indywidualnych dla MDR

Projekt zakłada wyłączenie możliwości uzyskania interpretacji indywidualnych w sprawach schematów podatkowych (MDR). Obecnie – z uwagi na niesprecyzowane i niejednoznaczne przepisy w tym zakresie – sądy administracyjne przyznają podatnikom prawo do takich interpretacji, jednak po nowelizacji możliwość ta zostanie formalnie zniesiona.

Doprecyzowanie zasad rozliczania płatności podatku w ratach

Projekt nowelizacji przewiduje jednoznaczne określenie zasad dotyczących kolejności rozliczania wpłat w przypadku podatników lub zaległości podatkowych rozłożonych na raty – wraz z należnymi odsetkami za zwłokę. Zgodnie z propozycją, każda wpłata ma być przypisywana w pierwszej kolejności do raty z najwcześniejszym terminem płatności, co wyeliminuje dotychczasowe niejasności.

Zmiana limitu kwoty, którą może zapłacić osoba trzecia za podatnika

Limit kwoty podatku, który może zostać zapłacony przez osobę trzecią (inną niż podatnik lub jego najbliższa rodzina), ma zostać podniesiony z 1 000 zł do 5 000 zł. Zmiana ta ma ułatwić regulowanie zobowiązań podatkowych przez inne podmioty oraz dostosować przepisy Ordynacji podatkowej do ustawy o postępowaniu egzekucyjnym w administracji, która już teraz dopuszcza taką możliwość do tej samej kwoty.

Możliwość umorzenia podatku przed terminem płatności

Planowana zmiana umożliwi umorzenie podatku jeszcze przed terminem jego płatności. Obecnie możliwe jest to dopiero po powstaniu zaległości. Nowe przepisy mają ułatwić dostęp do ulgi bez konieczności czekania na przekształcenie zobowiązania w zaległości.

Działanie przez pełnomocnika przed organami podatkowymi

Projekt nowelizacji zawiera propozycję zmian dotyczących działania przez pełnomocników w sprawach przed organami podatkowymi. W ich ramach ma nastąpić m.in.:

- doprecyzowanie zasad składania zawiadomień ZAW-NR elektronicznie – z możliwością podpisu przez pełnomocnika do deklaracji,

- wprowadzenie możliwości działania osoby niebędącej stroną, wzywanej do złożenia wyjaśnień lub przedłożenia dokumentów, przez pełnomocnika ogólnego,

- zniesienie obowiązku podawania adresu do e-doręczeń przez profesjonalnych pełnomocników (np. adwokatów) – urząd samodzielnie sprawdzi dane w rejestrze,

- możliwość zgłaszania zmian, odwołań i wypowiedzenia pełnomocnictwa przez każdego pełnomocnika ogólnego, a nie tylko zawodowego.

Zmiany dotyczące korekt i nadpłat

Zmodyfikowane zostaną również przepisy dotyczące:

- korekty deklaracji – limit kwoty korekty dokonywanej z urzędu wzrośnie z 5 000 zł do 10 000 zł,

- nadpłaty podatku – zniesiony zostanie obowiązek składania oddzielnego wniosku o stwierdzenie nadpłaty w przypadku korekty deklaracji.

Nowe zasady przedawnienia zobowiązań podatkowych

Nowelizacja wprowadza istotne zmiany w przedawnieniu podatków:

- nowe przesłanki zawieszenia/przerwania biegu przedawnienia, m.in: złożenie wniosku o sprostowanie decyzji, ustanowienie hipoteki przymusowej lub zastawu skarbowego (z przerwaniem biegu od chwili doręczenia zawiadomienia),

- ograniczenie zawieszenia terminu w postępowaniach karnych skarbowych - tylko dla najpoważniejszych przestępstw,

- doprecyzowanie zakończenia zawieszenia przy sprawach sądowych - termin ruszy na nowo po wpływie orzeczenia organu podatkowego,

- wydłużenie terminu przedawnienia o 12 miesięcy, jeśli korekta deklaracji została złożona w ostatnim roku przed jego upływem.

MDR 2026 – zmiany w raportowaniu schematów podatkowych

Reforma MDR obejmuje m.in.:

- zwolnienie radców prawnych, adwokatów, doradców podatkowych i rzeczników patentowych z obowiązku raportowania MDR – z jednoczesnym obowiązkiem poinformowania klienta o konieczności zgłoszenia schematów do Szefa KAS,

- uproszczenie definicji oraz obowiązków „promotora” i „korzystającego”,

- doprecyzowanie obowiązków "korzystającego" oraz jego obowiązku raportowania,

- likwidację obowiązku składania informacji MDR-2 i umożliwienie dobrowolnego uzupełnienia informacji o schemacie,

- rozszerzenie katalogu sytuacji, w której Szef KAS wydaje postanowienie o odmowie nadania NSP lub unieważnieniu nadanego NSP oraz doprecyzowanie przepisów dotyczących doręczania potwierdzania nadania NSP,

- wprowadzenie kar za opóźnienia w przekazywaniu MDR-3 oraz możliwość podpisywania ich przez pełnomocnika,

- likwidację obowiązku posiadania wewnętrznej procedury przeciwdziałania naruszeniom obowiązków MDR,

- obniżenie kar za niewłaściwe wykonywanie obowiązków oraz wprowadzenie karnej odpowiedzialności skarbowej za spóźnione raportowanie.

Zobacz także

Rząd zaplanował przerwę w działaniu Krajowego Systemu e-Faktur. Nastąpi ona w dniach 26-31 stycznia 2026. To dobra okazja dla firm, aby sprawdzić, czy są gotowe na nowe obowiązki i jak poradziłyby sobie w przypadku nieplanowanego braku dostępu do systemu.

Nowy system kontroli przedsiębiorców, który wszedł w życie z początkiem 2026 roku, jest bardziej przejrzysty i przewidywalny. Organy kontrolne będą działać na podstawie analizy ryzyka, a przedsiębiorcy po raz pierwszy mają wgląd w zasady, według których są typowani do kontroli.

Rewolucja podatkowa w postaci KSeF zbliża się wielkimi krokami. Korzystanie z systemu obejmie wszystkich podatników, niezależnie od formy rozliczenia, a więc również tych zwolnionych z VAT.

KSeF już niebawem zacznie obowiązywać dużych przedsiębiorców, a chwilę później resztę podatników. Ustawa przewiduje jednak sytuacje, w których korzystanie z systemu nie jest obligatoryjne.

Krajowy System e-Faktur staje się faktem. Już w 2026 r. wszystkie firmy w Polsce będą zobowiązane do korzystania z nowego rozwiązania. Jakie obowiązki czekają przedsiębiorców? Przedstawiamy najważniejsze informacje.

Faktura pro forma jest powszechnie stosowanym dokumentem handlowym. W poniższym artykule wyjaśniamy, czy będzie można ją wystawić za pomocą KSeF.

Z początkiem lutego 2026 r. wejdzie w życie obowiązek wystawiania faktur ustrukturyzowanych za pośrednictwem KSeF. Aby móc wystawić fakturę w trybie offline lub uwierzytelnić się w systemie, konieczne będzie posiadanie certyfikatu KSeF.

Prezydent Karol Nawrocki podpisał ustawę, która wprowadzi obowiązkowy Krajowy System e-Faktur. Oznacza to koniec procesu legislacyjnego na poziomie ustawodawczym. Tym samym data wdrożenia KSeF w przyszłym roku nie powinna już ulec zmianie.

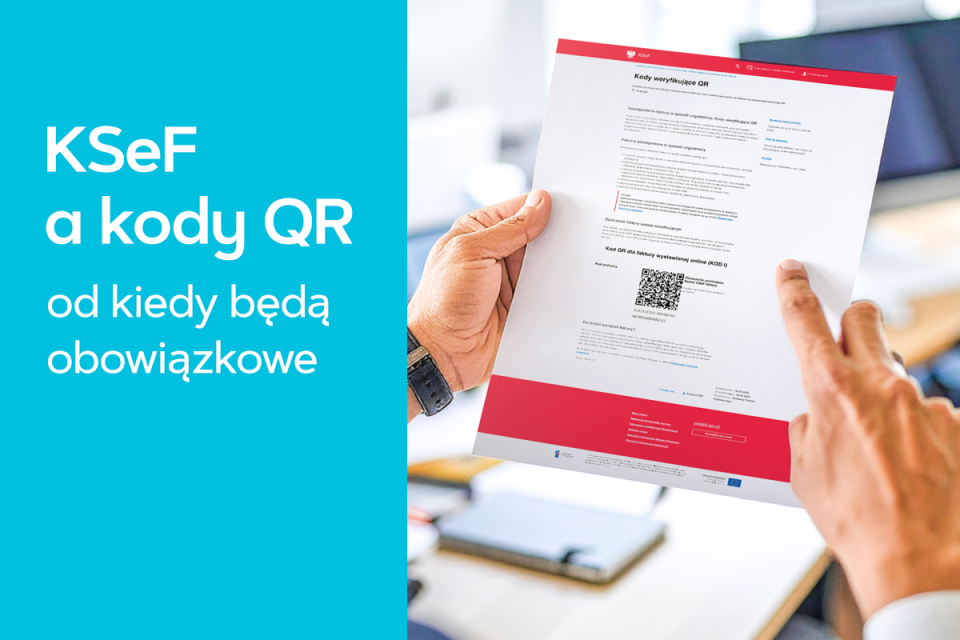

Wraz z wprowadzeniem Krajowego Systemu e-Faktur (KSeF) przedsiębiorcy zostaną zobligowani do umieszczania kodów QR na fakturach, które przekazują w formie wydruku lub pliku PDF. Taki kod to prosty, dwuwymiarowy znak graficzny, dzięki któremu można szybko zidentyfikować konkretny dokument.