e-Pomoc techniczna

Obsługa metody kasowej w Rachmistrzu GT

Program: InsERT GT, Rachmistrz GT

Kategoria: Dane podmiotu, Metoda kasowa, Schematy

Ustawa o VAT umożliwia niektórym podatnikom rozliczanie VAT tzw. metodą kasową.

Metodę kasową mogą stosować wyłącznie podatnicy o statusie małych podatników (o rocznym obrocie nieprzekraczającym 1 200 000 euro). Ustawa deregulacyjna z dnia 16 listopada 2012 wprowadza kilka zmian, które mają przyczynić się do upowszechnienia tej metody wśród podatników. Do tej pory u małego podatnika, który rozliczał podatek VAT metodą kasową, obowiązek podatkowy powstawał z dniem uregulowania całości lub części należności, nie później jednak niż 90 dnia, licząc od dnia wydania towaru lub wykonania usługi. Wynikało to z art. 21 ust. 1 ustawy o VAT. Zmiana w brzmieniu tego artykułu wprowadziła zniesienie 90-dniowego terminu, w przypadku gdy kontrahentem jest czynny podatnik VAT. Faktura, która nie zostanie uregulowana przez kontrahenta, nie będzie stanowiła dla niego podstawy do odliczenia podatku. W przypadku kontrahenta innego niż podatnik VAT czynny, termin zostaje wydłużony z 90 dni do 180 dni.

Zasady, o których mowa, dotyczą wyłącznie czynności wykonanych w okresie, w którym podatnik stosuje tę metodę. Innymi słowy – głównym założeniem tej metody jest odprowadzanie VAT-u należnego dopiero w momencie uzyskania zapłaty za fakturę, obowiązek podatkowy powstaje z dniem uregulowania całości lub części należności.

Analogicznie podatnik taki ma prawo do odliczenia VAT-u naliczonego po opłaceniu całej faktury, przy czym w przypadku otrzymania części należności, należy odprowadzać VAT należny proporcjonalnie przypadający na tę część. Dodatkowo faktury wystawiane przez małych podatników muszą być oznaczone dopiskiem metoda kasowa.

Aby poprawnie skonfigurować ustawienia programu, należy:

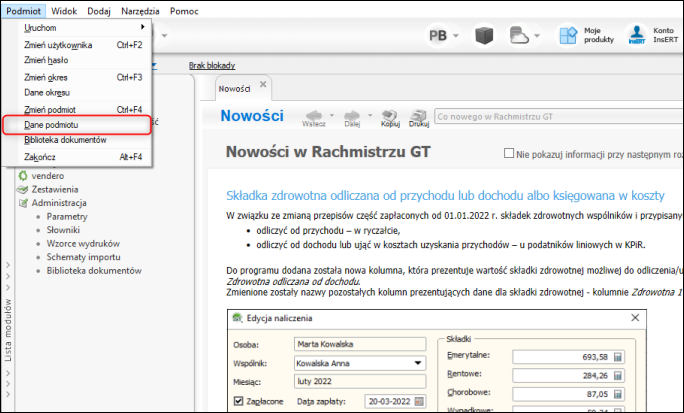

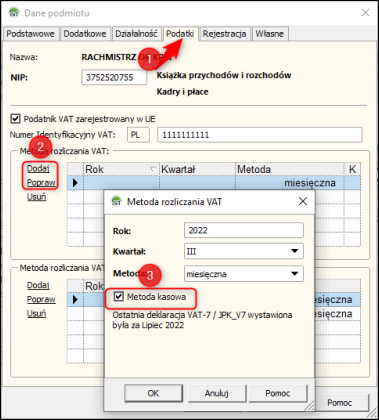

1. W górnym menu wybrać opcję Podmiot – Dane podmiotu.

2. Przejść na zakładkę Podatki, a następnie Dodać/Poprawić metodę rozliczania VAT, w której należy zaznaczyć opcję Metoda kasowa i zatwierdzić zmiany.

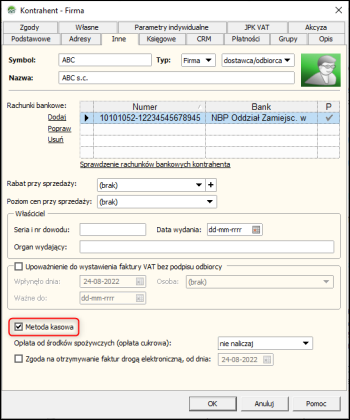

3. W kartotekach kontrahentów na zakładce Inne znajduje się identyczny znacznik z możliwością zaznaczenia. Wpływa on tylko na dokumenty zakupowe związane z danym kontrahentem i jest brany po uwagę jeżeli nie zaznaczono znacznika z punktów 1-2.

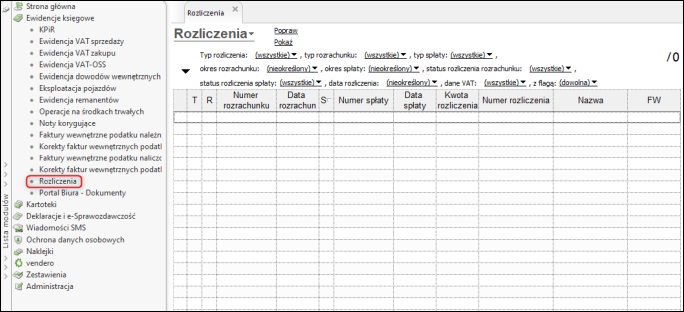

Rachmistrz GT nie posiada modułu rozrachunków, jednakże, aby prowadzić obsługę metody kasowej, wprowadzony został moduł Rozliczenia, w którym prezentowane są rozliczenia sprzedaży i zakupu. Można je zaimportować z Subiekta GT zarówno przez podmiot (Subiekt i Rachmistrz pracujące na jednej bazie danych, w tym wypadku moduł na bieżąco jest uzupełniany względem rozliczeń z Subiekta) jak i pliki komunikacji (w tym wypadku moduł pozostaje pusty, jednak rozliczenia z subiekta trafiają do ewidencji zgodnie ze schematem importu). Do tego celu należy utworzyć następujące schematy zgodnie z tematami e-Pomocy:

1. Rozliczenie sprzedaży

2. Rozliczenie zakupu

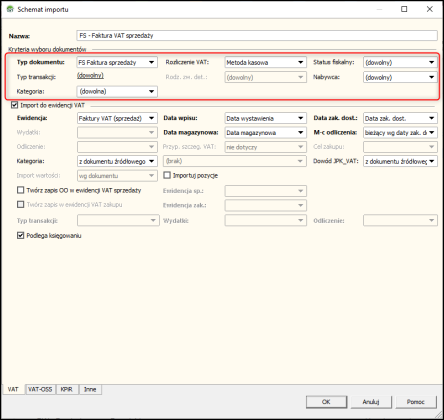

Dodatkowo, aby nie powielić zapisów w ewidencji VAT, zalecanym jest utworzenie osobnych schematów importu dla faktur zakupu i sprzedaży, w których użyto metody kasowej. Schematy należy skonfigurować tak, aby faktury były importowane tylko do KPiR, podczas gdy wartość VAT będzie powstawała z importu rozliczeń sprzedaży i zakupu.

Jeżeli Rachmistrz pracuje niezależnie od Subiekta (nie otrzymuje plików komunikacji i nie jest połączony z Subiektem) obsługa metody kasowej jest utrudniona. W tym wypadku zalecane jest, aby faktury dodawać do KPiR bez powiązania VAT (lub z powiązaniem, ale bez wskazywania miesiąca naliczenia), a ewidencję uzupełniać na bieżąco za każdym razem, gdy płatność zostanie uregulowana (jeżeli zapis KPiR jest powiązany z VATem, to należy wartość zapisu przeedytować do równowartości uregulowanej płatności i dodać kolejny zapis na pozostałą wartość bez wskazanego miesiąca naliczenia).