e-Pomoc techniczna

Rachmistrz i Rewizor nexo – Obsługa e-Commerce

Program: InsERT nexo, Rachmistrz nexo, Rewizor nexo

Kategoria: Ewidencje VAT, e–Commerce

Stan do końca czerwca 2021 r.

W myśl założeń „dyrektywy VAT-owej" sprzedaż dla odbiorców detalicznych do innego kraju UE (np. z Polski do Czech) wg zasad ogólnych powinna być opodatkowana w kraju nabywcy, co wiąże się z obowiązkiem rejestracji sprzedawcy w kraju docelowym (w Czechach) i obowiązkiem rozliczania tam podatku. Są od tej zasady dwa wyjątki. Pierwszy z nich dotyczy tzw. sprzedaży wysyłkowej z terytorium kraju. W myśl tego wyjątku dostawy towarów do konsumentów w innych państwach UE mogą być opodatkowane macierzystymi stawkami VAT (czyli np. polskimi przy sprzedaży do Czech) do czasu, aż łączna wartość netto dostaw do danego państwa w danym roku kalendarzowym nie przekroczy określonego przez to państwo (docelowe) progu. Każde państwo członkowskie indywidualnie określiło takie progi.

Drugim wyjątkiem jest procedura MOSS ułatwiająca opodatkowanie niektórych usług w kraju nabywcy na prostszych zasadach.

Co się zmienia:

Dotychczasowa sprzedaż wysyłkowa zostaje zamieniona na jawnie zdefiniowaną transakcję WSTO (Wewnątrzwspólnotowa sprzedaż towarów na odległość) oraz zostaje dodany jeden wspólny próg dla całej Unii Europejskiej wynoszący 10 000 euro (w Polsce 42 000 zł), a nie jak było dotychczas dla każdego kraju UE oddzielnie. Tak więc nadal można będzie „sprzedaż wysyłkową" opodatkowywać jak krajową, ale tylko do o wiele niższego progu.

Podatnicy, którzy od 1 lipca 2021 r. przekroczą próg 10 000 euro, dla takich transakcji będą mieli dwa rozwiązania do wyboru:

- zarejestrowanie się do celów VAT w państwach konsumpcji (w każdym oddzielnie), jak to było dotychczas;

- zarejestrowanie się do nowej procedury unijnej zastępującej MOSS: OSS (One–Stop–Shop), w ramach której podatnik będzie stosował stawki VAT obowiązujące w kraju nabywcy, ale rozliczenie będzie się odbywało w jego macierzystym kraju. Podatnik stosujący ten sposób rozliczenia będzie zobowiązany do prowadzenia specjalnej ewidencji sprzedaży w procedurze OSS oraz będzie składał macierzystym organom podatkowym kwartalną deklarację, w której wykaże wszystkie dostawy dokonane do konsumentów z poszczególnych państw UE. Na tej podstawie zapłaci do polskiego US kwotę VAT należnego wszystkim krajom. Rejestracja jest już możliwa od 1 kwietnia – więcej informacji można znaleźć tutaj.

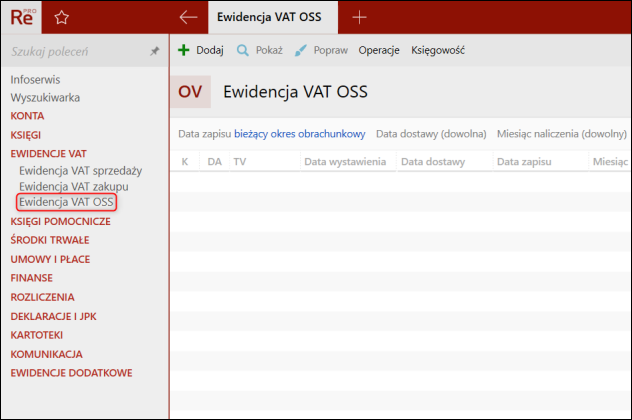

W związku z powyższym w programach księgowych linii nexo został dodany nowy moduł – Ewidencje OSS.

Uwaga! Dokumenty z ewidencji OSS, które przekraczają próg OSS nie wchodzą do pliku JPK. W pliku JPK widoczne są jedynie dokumenty poniżej limitu.

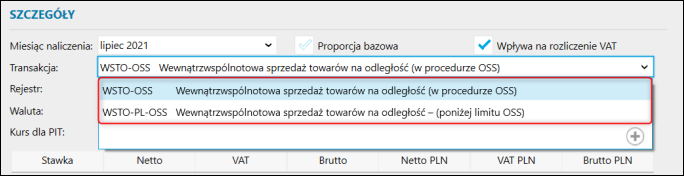

Dodatkowo wprowadzone zostały nowe transakcje dostępne podczas dodawania dokumentu w dowolnej walucie:

- WSTO–PL–OSS Wewnątrzwspólnotowa sprzedaż towarów na odległość – (poniżej limitu OSS) – użycie transakcji wymaga zastosowania krajowych stawek VAT oraz tworzy zapis powiązany w ewidencji VAT sprzedaży,

- WSTO–OSS Wewnątrzwspólnotowa sprzedaż towarów na odległość w procedurze uproszczonej OSS – użycie transakcji wymaga zastosowania stawek VAT z kraju odbiorcy.

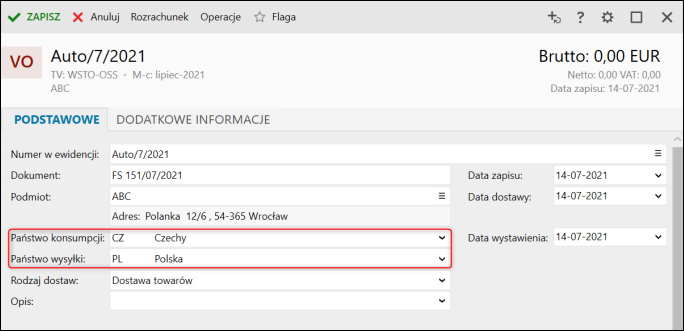

Wprowadzenie zapisu do ewidencji OSS wymaga również wskazania Państwa konsumpcji oraz Państwa wysyłki.

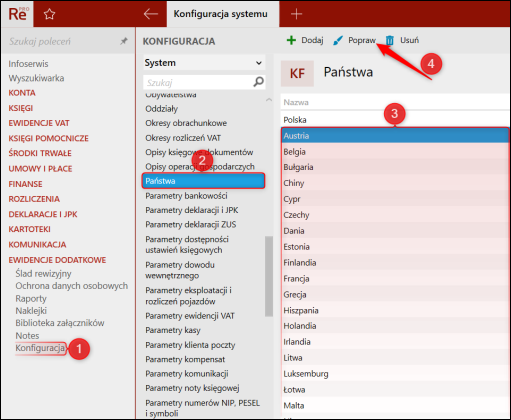

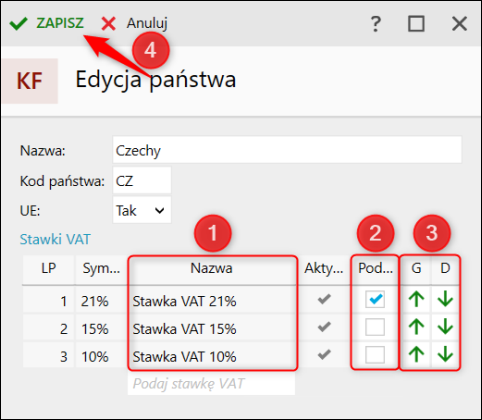

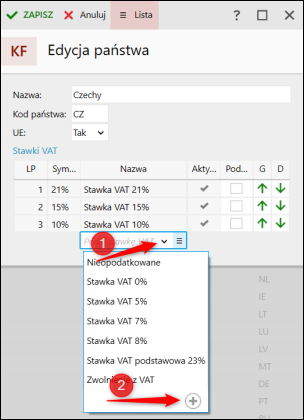

W celu dodania zapisów do Ewidencji OSS niezbędne jest również przypisanie stawki VAT do danego państwa. Aby to zrobić, należy:

1. Przejść do modułu Konfiguracja – Państwa, zaznaczyć wybrane państwo i kliknąć Popraw.

2. Wskazać Stawki VAT, jedną ze stawek należy oznaczyć jako Podstawową. Dodatkowo przy pomocy strzałek w kolumnach „G" i „D" istnieje możliwość wyboru kolejności stawek VAT. Zapisać zmiany.

W przypadku gdy w systemie nie ma wprowadzonej odpowiedniej stawki VAT, należy ją dodać poprzez rozwinięcie pola Podaj stawkę VAT, a następnie kliknięcie „+" lub dodanie jej z poziomu słownika stawek VAT (informację, jak to zrobić, można znaleźć tutaj).

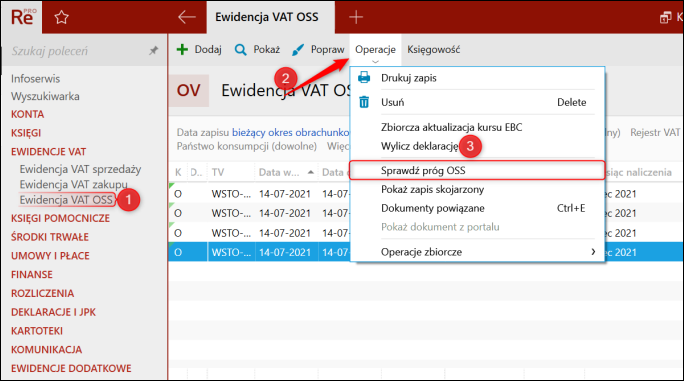

Programy Rachmistrz i Rewizor nexo umożliwiają sprawdzenie wykorzystywanego limitu OSS. Aby sprawdzić próg zwolnienia OSS, należy:

1. Przejść do modułu Ewidencja VAT OSS, następnie kliknąć górne menu Operacje – Sprawdź próg OSS.

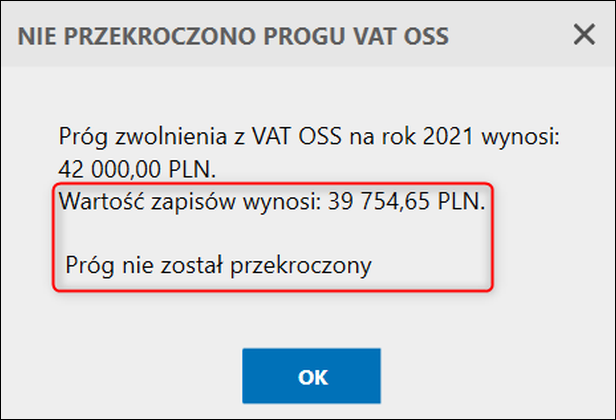

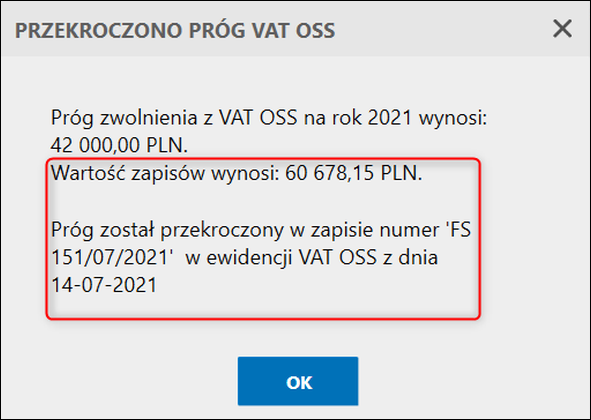

2. Program wyświetli Wartość zapisów wraz z informacją, czy próg został przekroczony (zdjęcie 1). W przypadku, gdy próg został przekroczony, zostanie dodatkowo wyświetlona informacja, kiedy i w którym zapisie nastąpiło przekroczenie limitu OSS (zdjęcie 2).

zdjęcie 1

zdjęcie 2

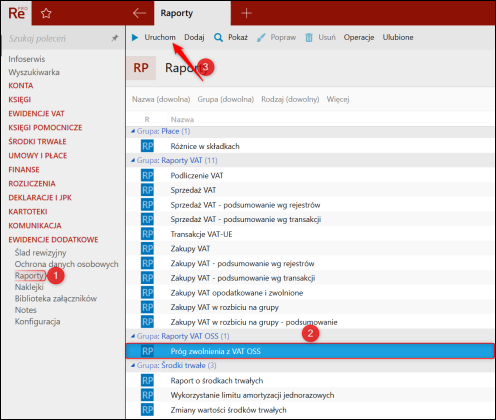

Próg zwolnienia z VAT OSS można sprawdzić również przy pomocy dedykowanego raportu dostępnego w module Raporty.

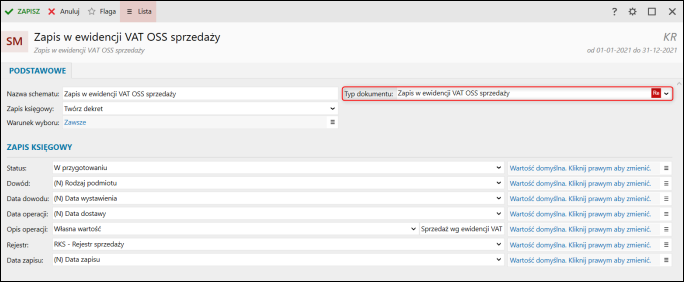

Programy księgowe umożliwiają również przygotowanie schematu dekretacji dla zapisu w ewidencji VAT OSS sprzedaży. Aby to zrobić, należy podczas dodawania schematu Typ dokumentu ustawić na Zapis w ewidencji VAT OSS sprzedaży.

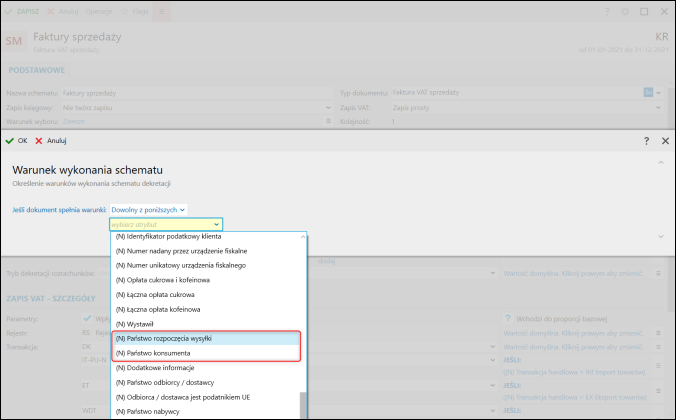

W Warunkach wyboru schematu dotyczącego Faktury VAT sprzedaży została dodana możliwość wybrania Państwa rozpoczęcia wysyłki oraz Państwa konsumenta.

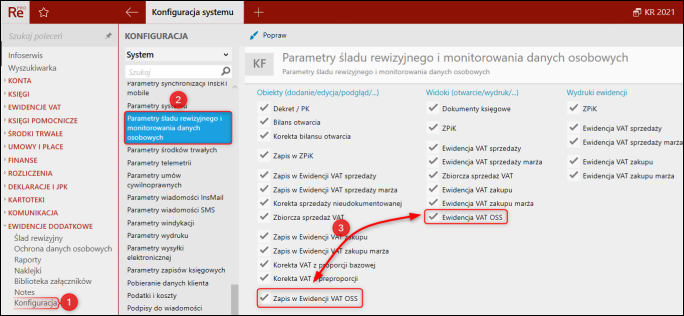

Przechodząc do modułu Konfiguracja – Parametry śladu rewizyjnego i monitorowania danych osobowych możliwe jest również uruchomienie śladu rewizyjnego dla zapisów VAT OSS.

Program umożliwia również wyliczenie deklaracji VIU-DO łącznie z określaniem rodzaju dostawy. Aby to zrobić, należy:

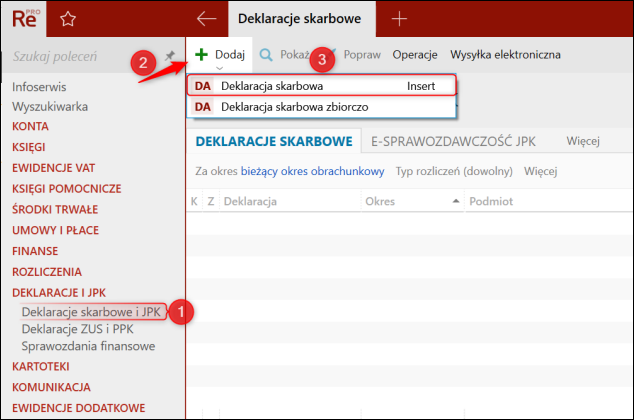

1. Przejść do modułu Deklaracje skarbowe i JPK, następnie kliknąć Dodaj – Deklaracja skarbowa.

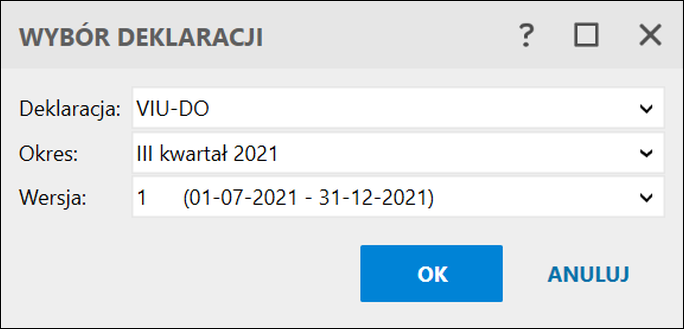

2. W polu Deklaracja wybrać VIU-DO, następnie okres, za który ma zostać wyliczona i kliknąć OK.

Poniżej dostępny jest film w serwisie YouTube prezentujący zmiany prawne e-Commerce w programach Rachmistrz i Rewizor nexo.